TCFDの重要性とESG投資のトレンド|気候変動と企業の未来

50年に1度と言われる大雨や山火事を発生させる乾燥、巨大台風の発生といった異常気象が、毎年世界のどこかで起きています。異常気象による災害の多発は、私たちの生活だけでなく、企業の経済活動にも大きな影響を与えます。企業の経済活動に関わる中長期的な気候関連リスクを正確に把握するため、金融安定理事会(FSB)は、企業に対して気候変動に関する情報の開示を求め、TCFDを設立しました。

TCFDとは、気候関連財務情報開示タスクフォース(Task Force on Climate-related Financial Disclosures)の略称です。TCFDは、気候関連の情報開示を目的に、2015年にG20の要請を受け、金融安定理事会(FSB)によって設立されました。

ESG投資はトレンドではない

ESGは、Environment(環境)、Social(社会)、Governance(ガバナンス)の頭文字に由来します。企業が、気候変動対策、人権への配慮、内部統制などを積極的に推進する活動のことを指し、中長期的な投資活動や経営において、必要不可欠な取り組みテーマだと言われています。

日本では、ここ数年でESGという言葉が企業やメディアに定着しました。ESG投資を一時的なトレンドだと考える人もいますが、世界では2006年から始まっています。ESG投資は、16年以上に渡り広まっている概念であり、決して短期的なトレンドではありません。では、ESG投資はどのように誕生し、今に至るのでしょうか?

ESG投資の背景

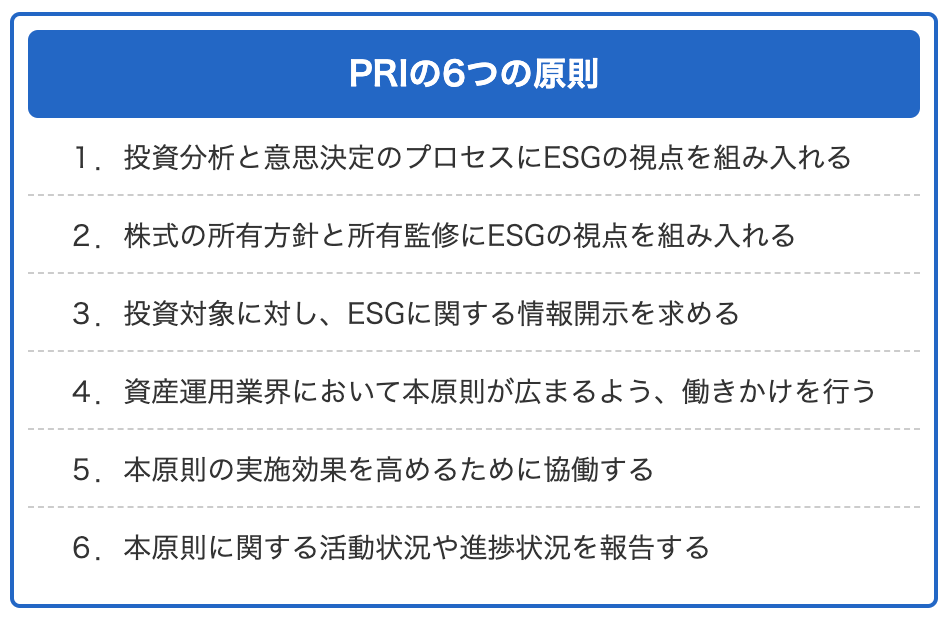

これまで世界では、企業が環境や社会に対して配慮をすると利益は下がってしまう。CSR活動は慈善活動にすぎないと考えられていました。しかし、2006年に当時の国連事務総長コフィー・A・アナン氏によって提言された「PRI(国連責任投資原則)」により流れが変わりました。

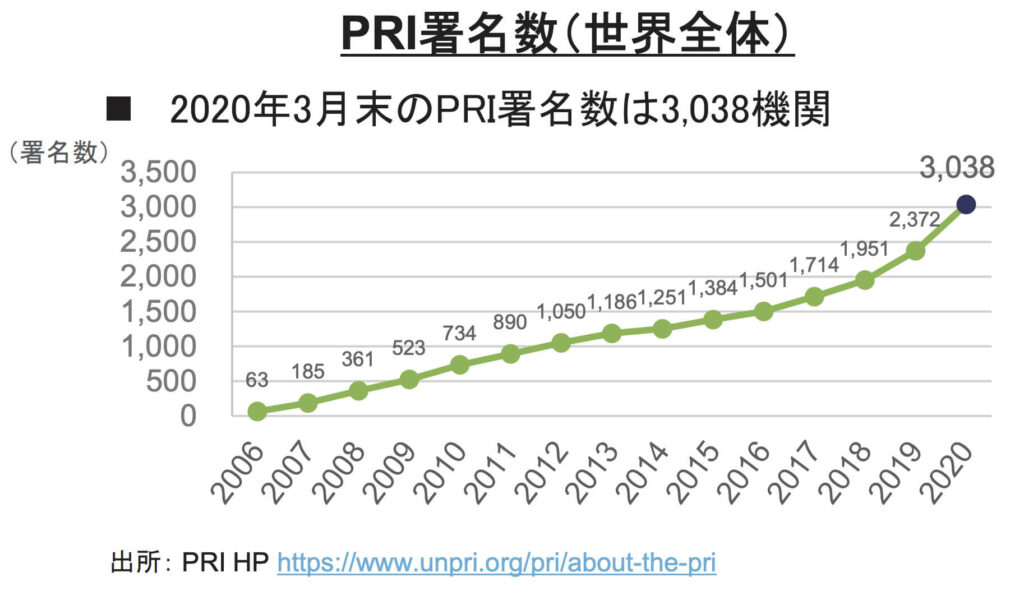

機関投資家や金融機関は、PRIに署名をすると、ESGの要素に対して配慮されているかという視点を含めて、企業や案件に対する投資判断を行う必要があります。PRIに署名する機関の数は、発足から現在にかけて年々増加しています。また、ESG投資の運用額も増加しています。

ESGを配慮している企業は、中長期的なリスクと機会に対する認識がより明確になると言われています。また、目標達成に向けたロードマップに沿って戦略を実行することで、長期的には企業価値が向上する傾向が強いと言われています。ESGに対する取り組みは、機関投資家や投資運用会社にとって、中長期的な企業成長を判断する上で重要な情報です。

世界大手の投資運用会社ブラックロックは、2019年2月にレポートを発表しました。レポートには、「ESG株式ファンドと従来型のファンドを2012年から2018年までの期間のパフォーマンスで比較したところ、米国、米国以外先進国、新興国のいずれでもESG株式ファンドの方がリターンが高かった」と記されています。

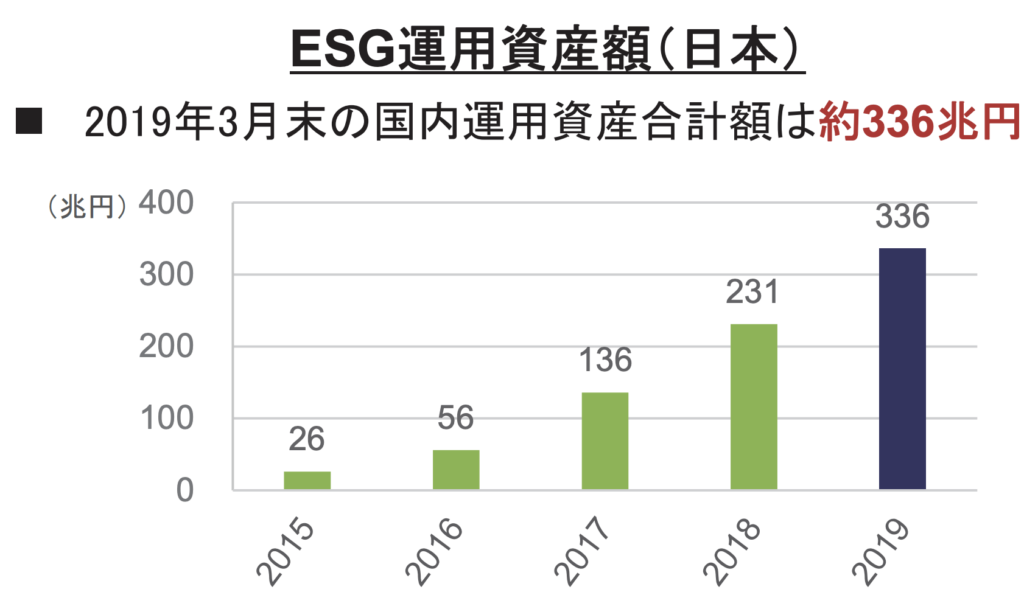

日本でも、2015年に国民年金と厚生年金の合計170兆円を担う、世界最大の年金基金であるGPIF(年金積立金管理運用独立行政法人)がPRIに署名しました。国内のESG運用資産額も増加しています。

機関投資家がESG投資を加速させ、お金の流れが変わったことで、企業もESGの情報開示を積極的に行い始めます。

次に、機関投資家が企業に対し、早急に対応を呼びかけている「気候変動」についてお伝えします。

ESG経営でまず取り組みたい「気候変動テーマ」

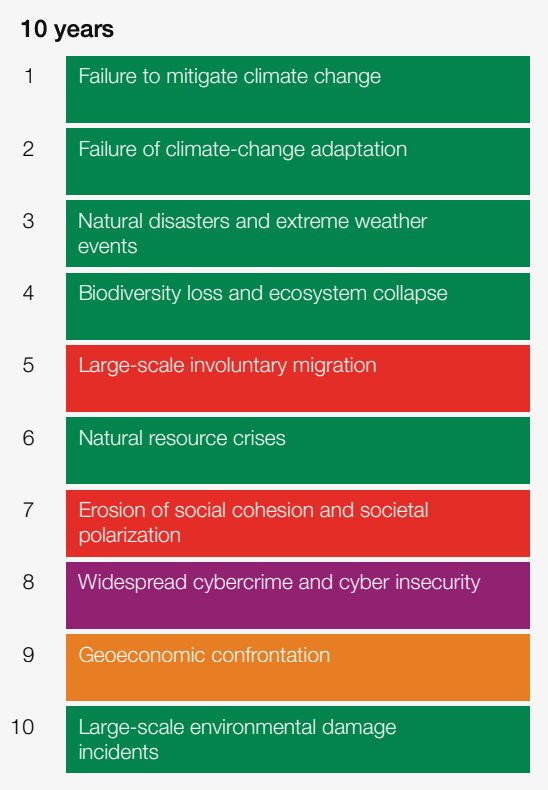

世界経済フォーラムは、毎年1月にグローバルリスク報告書を発行しています。2023年1月11日には最新の報告書が発表されています。同報告書は「今後10年間で最も深刻な世界規模のリスク」として10項目を記載しています。

- 気候変動緩和の失敗

- 気候変動への適応の失敗

- 自然災害・異常気象

- 生物多様性の損失と生態系の崩壊

- 大規模な 集団移住

- 天然資源の枯渇

- 社会的結束の低下と社会の二極化

- サイバー犯罪の蔓延とセキュリティの低下

- 地政学的な対立

- 大規模な環境破壊現象

上位10項目のうち、6項目が「環境」に関する項目(緑色)です。気候変動による問題は、既に私たちの目に見える形で現れており、いずれ大きな脅威となることが予想されます。

TCFDで求められる開示内容

TCFDは、気候変動による企業の財務インパクトに関する情報開示を目的に、2015年にG20の要請を受けて金融安定理事会(FSB)によって設立されました。2017年6月には、企業が開示すべき情報を整理した最終報告書「TCFD提言」が公表されました。

日本では、2022年4月4日から東京証券取引所の区分が見直されました。プライム市場の企業は、TCFD提言に沿った情報開示が求められます。

TCFD提言は、気候変動による「リスク」と「機会」を把握することを推奨しています。企業が直面するリスクは2種類あります。「移行リスク」と「物理的リスク」です。移行リスクとは、世界が気候変動に対応する過程で変化する法律や制度、市場需要によって受ける変動リスクのことです。物理的リスクとは、異常気象による災害で、直接的または間接的に受けるリスクを指します。

TCFD提言では、「ガバナンス」「戦略」「リスク管理」「指標・目標」4つの項目に分けて情報開示することが推奨されています。初めから全てを開示する必要はなく、開示項目を選択することも可能です。各項目の概要と情報開示を行うメリットを紹介します。

ガバナンス

ガバナンスの項目では、気候変動に対して取り組む体制がきちんと確保されているかを開示します。組織の取締役会が、気候変動問題に対してどのような役割を果たしているのか。経営者も気候変動問題をどのように評価・管理し、役割を果たしているかが問われます。ガバナンス情報を開示することで、組織の上層部が気候変動問題を適切に認識しているか分かります。

戦略

戦略の項目では、気候変動による環境や社会の変化が、企業の経済活動にどのような影響を及ぼすのかを短期・中期・長期に分けて分析を行います。機関投資家等は、戦略に関する情報を通じて、企業の将来的なパフォーマンスを判断します。

リスク

リスクの項目では、自社が特定した気候変動によるリスクと機会をどのように認識し、評価し、決定したのかについて開示します。組織全体の潜在的なリスクを全て洗い出します。そして、リスクの定義についても説明することが推奨されています。リスクに関する情報は、機関投資家等が企業の中長期的なリスク評価する際の判断材料となります。

指標・目標

指標・目標の項目では、企業が気候変動によるリスクと機会の評価をした際に、どのような指標を活用したのか。リスクと機会に対する管理や適応状況の進歩をどう評価しているのかを開示します。これらの情報は、機関投資家等が同じ業界・産業の企業と比較する際に便利な情報です。

新たなガイダンスを発表

TCFDは、2021年10月に「指標・目標と移行計画に関するガイダンス」を発表しました。新たなガイダンスでは、「戦略」と「指標・目標」の2項目に対して、より具体的な開示方法を提示しています。「戦略」の項目では、「組織に与える財務上の影響」と「低炭素社会に移行するための組織の計画(移行計画)」が追記されました。まず、財務情報をより明確に開示することが求められています。具体的には、財務パフォーマンス(売り上げや費用など、損益計算書=P/Lに影響)と財務ポジション(資産や負債など、貸借対照表=B/Sに影響)に分けて開示することが推奨されています。そして、移行計画は企業が移行リスクを回避しビジネス機会を掴み取るために、どのような目標設定や戦略の変更を行うのか具体的に説明します。

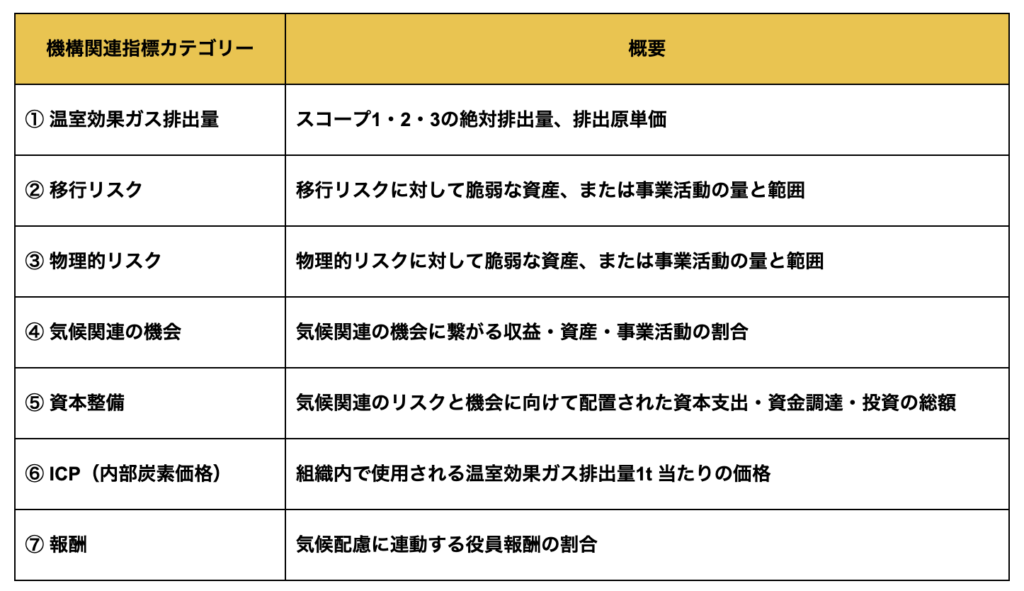

TCFDは、企業による開示情報が産業を問わず、他産業・他企業と比較可能になることを目指しています。しかし、最初のガイダンスでは、機関投資家にとって中長期的な投資を実施する際に必要な定量的情報が不足していました。また、新たなガイダンスでは、「指標・目標」の項目に「産業横断的な気候関連指標カテゴリー」も加えられ、7つの気候変動指標カテゴリーが提示されました。開示を行う企業にとっても、どのような指標を開示すれば良いかが分かりやすくなりました。

TCFDは、上記全ての開示を必須としていません。しかし、世界的にESG投資の運用額が増加しているように、今後は機関投資家や金融機関よりTCFDに沿った非財務情報の開示が強く求められるようになります。

シナリオ分析

気候変動による財務的な影響はどの程度なのかを分析するため、企業はシナリオ分析を実施します。シナリオ分析とは、不確実な状況において、さまざまな不確実性実現の可能性を検討し、認識し、評価する過程を指します。2020年が世界的な新型コロナウィルス感染拡大になると誰も予想できなかったように、気候変動の影響は短期的ではなく中長期的に現れます。

シナリオ分析を行う2つの方法があります。

- 自社で独自のシナリオを策定する方法

- 業界団体や国際機関等が作成した既存シナリオ(例:IEAが示す「2℃シナリオ」)を引用する方法

賛同するメリット

TCFD提言に賛同するメリットは、大きく2つあります。

ビジネスモデルの見直し

気候変動による影響は、中長期的に企業に大きな影響を及ぼす可能性があります。企業は、リスクと機会を把握し、シナリオ分析を通じて自社のビジネスモデルがリスクに対応できているか見直すことで、予測可能な気候関連リスクを管理しながら経営することができるでしょう。また、気候変動の緩和及び適応は、21世紀最大のビジネスチャンスと言われています。市場規模が拡大するテーマで新規事業を検討されるのはいかがでしょうか。

投資家などへのアピール

企業は、TCFD提言に沿った情報開示を行うことで、自社が気候変動に関する潜在的な課題に対して、的確な対策を行っていることを外部にアピールできます。また、中長期的な経営課題に向き合っていることで、機関投資家から持続的に成長していく企業だと判断してもらうことにも繋がります。

最後に

機関投資家等の投資基準が変わり、世界のお金の流れが変わり始めました。企業はESG(環境・社会・ガバナンス)に関わる非財務情報を開示し、自社が中長期にわたって持続可能な成長を実現できる企業であると証明しなければなりません。また、大手企業がサプライチェーンに対して非財務情報を開示する動きが本格化しています。そのため、TCFD提言に沿った情報開示は、上場の有無や企業の規模に関係なく、全ての企業が積極的に取り組むべきと言えるでしょう。

参照:

https://www.meti.go.jp/policy/energy_environment/global_warming/esg_investment.html

https://www.blackrock.com/us/individual/literature/whitepaper/bii-sustainability-future-investing-jan-2019.pdf

TCFDを活用した経営戦略立案のススメ

https://www.env.go.jp/press/TCFD%E6%A6%82%E8%A6%81%E8%B3%87%E6%96%99.pdf